安博大膽預測:2025供應鏈趨勢

舊金山2024年12月18日 /美通社/ -- 安博研究團隊憑借多年行業經驗、專有數據以及對地產與客戶行業的獨特洞察,對2025年的供應鏈趨勢做出七大預測。

1. 大型倉儲設施將率先恢復供需平衡

美國和歐洲的大型倉儲設施空置率將下降最快。需求增加與新增供應有限的雙重作用,將推動面積在50萬平方英尺(約合4.6萬平方米)以上的倉儲設施空置率下降100個基點或更多。

2. 貨運"飛"起

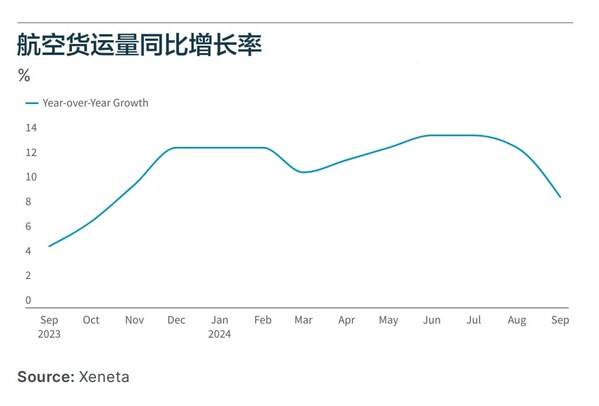

在國際電子商務增長(尤其是中國和美國以外地區)的推動下,航空貨運量將實現兩位數1的增長。

3. 南美市場登上舞臺

巴西物流地產租金增長將超出全球平均水平500個基點以上,而空置率將降至前所未有的中間個位數水平。

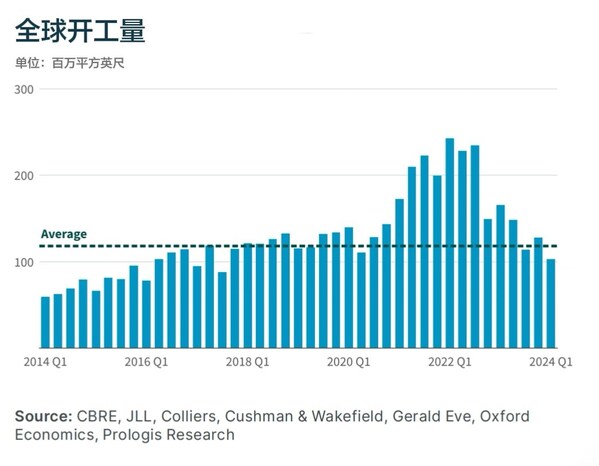

4. 施工領域一片平靜

2025年物流地產新開工項目將進一步減少,全球范圍內將保持比正常水平低15%。

5. 美國加州引發多米諾效應

新法規將限制重點地區的新供應。隨著加州通過AB98法案,預計2025年美國其他州也會提出類似的措施。

6. 協作更優

貨運行業整合將加速。并購活動將進一步加劇,并推動技術投資及下一波擴張浪潮。

7. 全球貿易放緩?不存在的

盡管面臨新的關稅,美國進口增長仍將快于GDP增速,并且在國際碼頭工人協會(ILA)合同批準后,東海岸的份額將進一步增加。

位于荷蘭的安博物流中心

在2024年的預測中,我們準確預見了七大關鍵趨勢中的六個,包括貨運的強勁復蘇、項目開工進一步放緩、拉丁美洲表現優異、屋頂太陽能的持續投資、利率下調后募資的反彈以及全球資本化率趨勢的逆轉——亞洲擴張與美國和歐洲收縮形成對比。然而,中國的刺激政策有所延遲,國內需求的復蘇未及預期,可能會延后實現。

2025年趨勢詳解

1. 大型倉儲設施(面積50萬平方英尺以上)的空置率將下降100個基點,美國和歐洲將下降更多。

2021-2022年,美國50萬平方英尺(約合4.6萬平方米)以上的大型倉儲項目的新開工量達到通常水平的三倍,歐洲則翻了一番。而2024年,新開工量已回歸到疫情前的正常水平。同時,對于大型物流設施的需求仍然強勁,過去一年中,美國每季度平均需求為2,600萬平方英尺(約合242萬平方米),較歷史平均水平高出77%。相比之下,其他規模設施的凈吸納量平均為400萬平方英尺(約合37萬平方米),較歷史平均水平下降83%。

隨著商業環境的改善,大型物流客戶的需求將重現,并進行大規模的空間擴展。預計大量市場的空置率將顯著下降,包括達拉斯、亞特蘭大和南加州的都會區。

2. 航空貨運量增速將達兩位數,主要得益于中國和美國以外地區國際電子商務的快速發展。

2024年9月,全球航空貨運量同比增長達9.4%,其中亞洲增長12%,拉丁美洲增長21%2。跨境電子商務的快速增長以及海運的持續中斷,使得生產地和消費地之間快速運輸商品的需求增加,從而推動了航空貨運量的上升。

全球電商滲透率預計將達到24%,而美國將達到26%3。截至2024年9月,全球最活躍的亞洲至北美貿易通道占全球貨運量的25%,將繼續推動增長。但我們預計全球將呈現電商物流在全球范圍內進一步拓寬的跡象。

3. 巴西物流地產租金增長將超過全球平均水平500個基點以上,空置率將下降至前所未有的中間個位數水平。

巴西的物流地產市場正逐步成熟,但充滿挑戰的開發情況導致現代化倉儲空間嚴重短缺(圣保羅現有倉儲設施中僅28%為現代化空間)。與此同時,現代物流設施的使用方日益復雜并不斷增加。隨著巴西中產階級對服務水平的需求不斷提高,巴西的電商滲透率從2017年的3%上升至2024年的11%,相應推動了對現代物流設施的需求年均增長率達8.4%。

甲級倉儲設施空置率預計將再下降240個基點至6.8%,創歷史新低,同時物流地產租金將在2025年增長超10%。由于建設中的現代化物流設施面積占現有總量不到1%,巴西市場的狀況在一段時間內可能持續緊張。

4. 2025年物流倉儲設施的開工量將進一步下降,全球范圍內將比正常水平低15%。

2024年全球開工量下降了超過30%。新開工項目的減少是由于市場租金的下降影響了開發效益,物流地產開發的新資金投入收緊,以及電力基礎設施等壁壘對新增供應的影響。

開發收益在不同國家呈現出分化趨勢。例如,美國和歐洲的建筑材料成本將略有下降;而日本和拉丁美洲的建筑成本上升,這些地區的市場租金仍在持續增長。

5.新法規將試圖限制重點地區的新供應。2024年,加州通過了AB98號法案,該法案實施了嚴格的開發標準,包括可持續開發和社區緩沖區等要求。預計美國其他州將在2025年提出類似的政策。

類似AB98號法案的法規會增加開發成本,限制新建項目,并可能由于有限的選址和/或租金上漲,迫使物流設施使用方選擇非最優的運輸路線。

為應對這些變化,倉儲設施所有者正積極投資太陽能、電池儲能、電動車充電站和可持續建筑材料,以滿足要求并適應未來,這也推動了成本超出預算。

加州往往在環境和社區導向的立法方面處于領先地位。預計美國西海岸的其他州以及紐約、新澤西、賓夕法尼亞和科羅拉多將率先提出類似的限制性法規。相反,開發指導方針更友好的市場可能會繼續獲得開發活動的市場份額,如德克薩斯州和美國西南部。

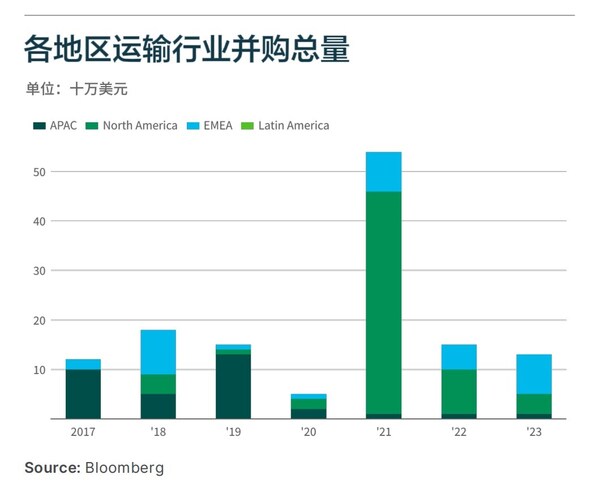

6. 貨運行業的并購浪潮將推動技術投資和下一輪擴張。

有利的監管環境、潛在的利率下行壓力以及充足的可投資金將推動2025年新一輪的交易浪潮。在缺少重大順風車的情況下,穩定的增長前景將吸引物流公司通過并購來擴大市場份額。截至2024年第三季度,貨運行業的全球交易量達到78億美元,而2023年為131億美元,預計2025年這一數字將超越2023年的水平4。

無論是通過直接收購科技公司,還是收購具備先進物流能力的企業,技術投資都可以提升空間利用率和車隊效率。整合人工智能和機器學習,將進一步提升供應鏈執行能力,使企業抓住行業需求發展變化帶來的機遇。

7. 國際碼頭工人協會(ILA)合同批準后,美國東海岸港口的進口量將反彈。

2024年,美國東海岸港口的進口量增長率(約10%)不到西海岸港口(約25%)的一半。我們預計2025年這種狀態將出現反轉。這次罷工進一步證明,勞動力動態仍然是供應鏈平穩運作的一個風險,這一點我們在2021年也做出過預測。

ILA合同在2025年1月獲批后,將為進口量的增長掃清障礙。紐約-新澤西港口群是全球供應鏈的重要組成部分,服務于鄰近各州總計1.9億人口;而休斯頓港則是國際市場、供應商和生產商的重要制造業門戶。

合同爭議的解決預計將提振信心、提高運營效率,重新吸引在不確定時期轉向西海岸的貨量。隨著局勢穩定,東海岸港口將迎來恢復性增長,扭轉近期放緩趨勢,同時促進美國供應鏈的重新平衡。

結論

安博的七項預測是基于我們獨有的全球平臺的洞察,我們將在年終對其進行回顧。我們的展望2025年,我們將其視為復蘇之年,為全球供應鏈在充滿挑戰的供給側經濟中持續發展奠定基礎。正如一貫所言,能夠率先洞察未來趨勢的企業,將最有可能把握新的增長機遇。

注 |

1. 名義增長率。來源:世邦魏理仕、仲量聯行、Cushman & Wakefield、高力國際、 |

2. 來源:Xeneta。 |

3. 來源:Euromonitor、安博研究。 |

4. 來源:彭博 |